Налоговый вычет за медицинские расходы – один из способов сэкономить на налогообложении, который предоставляет возможность вернуть часть потраченных денег на лечение или реабилитацию. Этот механизм позволяет гражданам компенсировать затраты на своё здоровье и здоровье своих близких.

Чтобы воспользоваться налоговым вычетом за лечение, необходимо знать основные условия и требования. В первую очередь, сумма расходов на медицинские услуги или лекарства должна превышать определённый порог в год. Кроме того, не все виды медицинских услуг и лекарств попадают под вычет, поэтому важно заранее изучить список допустимых расходов.

В этой статье мы рассмотрим, какой процесс необходимо пройти для получения налогового вычета за лечение, какие документы потребуются и какие нюансы нужно учесть. Знание этой информации поможет вам сэкономить деньги и получить выгоду от налоговых льгот, предоставляемых государством.

Как получить налоговый вычет за лечение: основные моменты

В России граждане имеют возможность получить налоговый вычет при оплате медицинских услуг. Однако для этого необходимо соблюдать определенные условия и предоставить соответствующие документы.

Для начала, для получения налогового вычета за лечение необходимо обратиться в налоговую инспекцию с заявлением. В заявлении указывается информация о произведенных расходах на медицинские услуги и лекарства. Кроме того, нужно предоставить копии всех документов, подтверждающих расходы на лечение.

Основные документы для получения налогового вычета:

- Счета и квитанции от медицинских учреждений за предоставленные услуги;

- Рецепты на приобретенные лекарства;

- Справки и заключения врачей о необходимости лечения и его стоимости;

- Договоры на медицинское обслуживание.

Какие расходы по лечению можно включить в налоговый вычет

Для получения налогового вычета за лечение необходимо знать, какие именно расходы можно включить в данное возмещение. В соответствии с действующим законодательством России, в список таких расходов входят:

- Медицинские услуги и лекарства: все затраты на консультации врачей, диагностические процедуры, лечебные курсы, операции, покупку лекарств и медицинских изделий могут быть включены в налоговый вычет.

- Стационарное лечение: расходы, связанные с пребыванием в стационаре, могут быть также включены в вычет. Это включает оплату пребывания в больнице, операции, медикаменты и обслуживание.

- Реабилитационные мероприятия: все затраты на реабилитацию после операций или тяжелых заболеваний также могут быть включены в вычет.

Документы, необходимые для получения налогового вычета за лечение

Для того чтобы получить налоговый вычет за лечение, необходимо предоставить определенный пакет документов. Важно следовать указаниям налоговой службы и предоставить все необходимые документы в срок.

Ниже приведен список основных документов, которые могут потребоваться для получения налогового вычета за лечение:

- Справка из медицинского учреждения – документ, подтверждающий факт прохождения лечения и указывающий стоимость услуг;

- Копия договора с медицинским учреждением – документ, устанавливающий условия и стоимость лечебных процедур;

- Копии платежных документов – чеки, квитанции об оплате медицинских услуг;

- Справка с работы – документ, подтверждающий ваш доход, необходимый для расчета размера налогового вычета;

- Копия паспорта – удостоверение личности для подтверждения ваших данных.

Какие требования нужно соблюсти для налогового вычета за лечение

Для того чтобы получить налоговый вычет за лечение, необходимо соблюсти определенные требования. Прежде всего, расходы на лечение должны быть подтверждены документами.

Подтверждение расходов может включать в себя квитанции об оплате услуг медицинских учреждений, рецепты на приобретение лекарств, медицинские справки и другую медицинскую документацию. Также важно, чтобы все документы были на имя налогоплательщика.

- Расходы должны быть на лечение: налоговый вычет предоставляется только за медицинские услуги, лекарства и другие расходы, связанные с лечением заболеваний.

- Документация должна быть официальной: все документы, подтверждающие расходы на лечение, должны быть официальными и иметь правильные данные.

- Расходы должны быть фактически произведенными: налоговый вычет предоставляется только за те расходы на лечение, которые были фактически произведены налогоплательщиком.

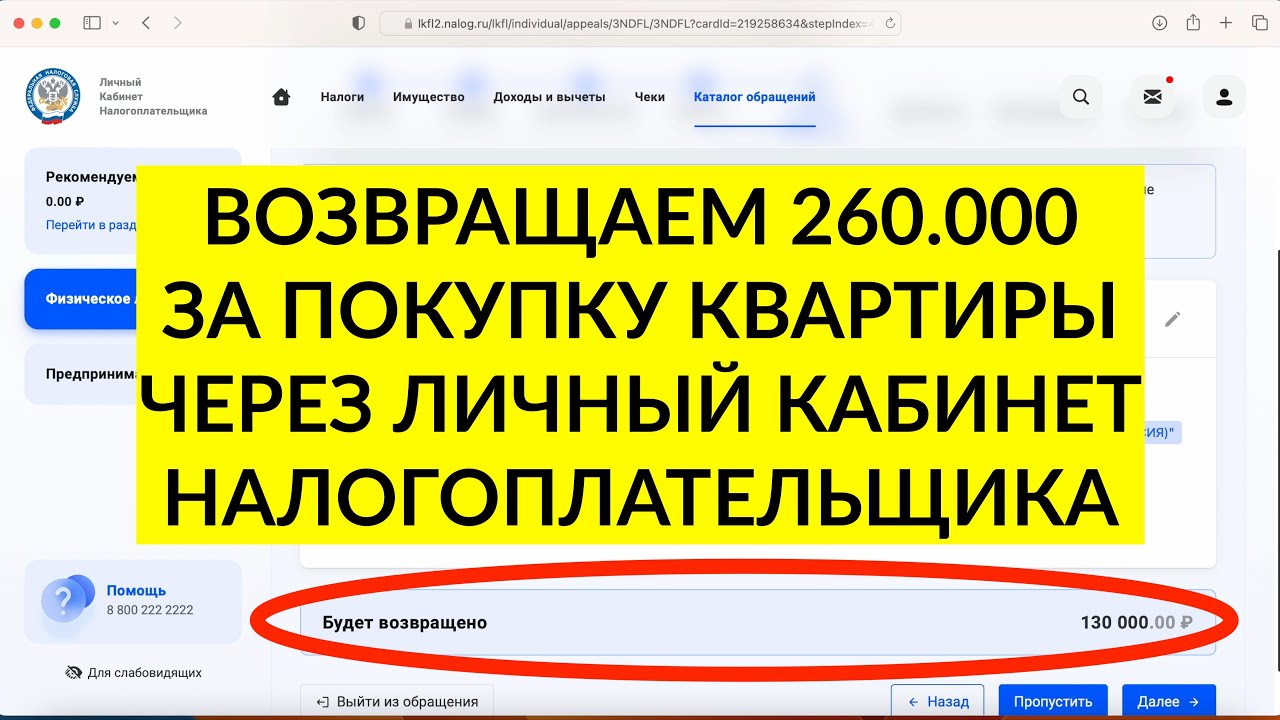

Как оформить налоговый вычет за лечение самостоятельно

Поступив на лечение, вы можете получить налоговый вычет по статье 13 Налогового кодекса РФ на сумму своих медицинских расходов. Для этого нужно собрать необходимые документы и подать налоговую декларацию.

Для начала убедитесь, что вы сохранили чеки об оплате медицинских услуг и отчеты о расходах. Составьте список всех расходов на лечение за налоговый период.

- Шаг 1: Заполните налоговую декларацию, указав сумму расходов на лечение в соответствующем разделе.

- Шаг 2: Подготовьте пакет документов: копии чеков, договоров, медицинских справок, подтверждающих ваши расходы на лечение.

- Шаг 3: Подайте заполненную налоговую декларацию и пакет документов в налоговую инспекцию вашего района или в электронном виде через портал госуслуг.

- Шаг 4: Дождитесь результатов проверки налоговой инспекции и получите налоговый вычет на свой банковский счет или в виде компенсации.

Трудности при получении налогового вычета за лечение

Получение налогового вычета за лечение может столкнуться с некоторыми трудностями, которые могут затруднить процесс оформления и ускорить его.

1. Недостаточная документация

Проблема: Одной из основных трудностей при получении налогового вычета за лечение может быть недостаточное количество или неудовлетворительное качество предоставленных документов. Недостаток медицинских справок, счетов, квитанций и других документов может повлечь за собой отказ в вычете.

2. Некорректное заполнение декларации

Проблема: Очень важно заполнять декларацию налогового вычета за лечение правильно и полностью. Ошибки или пропуски в заполнении документов могут привести к отказу в вычете или даже к наложению штрафов. Необходимо внимательно изучить инструкции и обратиться за помощью к специалистам в случае неуверенности.

- Проверьте всю необходимую документацию и убедитесь, что она соответствует требованиям налогового законодательства.

- Тщательно заполните декларацию, указав все необходимые сведения о вашем лечении и затратах.

- Следите за сроками подачи документов, чтобы избежать возможных просрочек и задержек в получении вычета.

Какие случаи могут быть исключены из налогового вычета за лечение

Хоть налоговый вычет за лечение может быть очень полезным для многих людей, некоторые случаи могут быть исключены из этого вычета по различным причинам. Ниже приведены основные случаи, которые могут не попадать под налоговый вычет:

- Лечение, не подтвержденное официальными документами. В случае отсутствия справок и документов, подтверждающих проведенное лечение, вычет может быть отклонен налоговыми органами.

- Лечение, проведенное за рубежом. Если вы обращались за медицинской помощью за пределами России, то это лечение не может быть учтено при расчете налогового вычета.

- Лечение, не связанное с вашим заболеванием. Если вы получили медицинскую помощь по другому заболеванию, не указанному в списке допустимых диагнозов для вычета, то расходы на это лечение не будут учтены.

- Лечение, проведенное без официального договора. Если медицинские услуги были предоставлены без заключения договора с медицинским учреждением, то такие расходы могут быть исключены из вычета.

Как узнать о возможности получения налогового вычета за лечение

Чтобы узнать о возможности получения налогового вычета за лечение, вам необходимо обратиться в налоговую инспекцию или воспользоваться официальным сайтом налоговой службы вашей страны. Там вы сможете узнать все необходимые условия и требования для получения вычета.

Также полезно проконсультироваться с профессиональным налоговым консультантом или юристом, чтобы обеспечить правильное заполнение документов и избежать ошибок при подаче налоговой декларации.

Подведение итогов

Получение налогового вычета за лечение может значительно снизить ваши расходы на медицинское обслуживание и помочь вам сэкономить деньги. Не забывайте следить за изменениями в законодательстве и всегда внимательно изучайте требования к получению вычета, чтобы не упустить возможность сэкономить на налогах.

Для получения налогового вычета за лечение необходимо обратить внимание на несколько важных моментов. Во-первых, следует хранить все документы, подтверждающие расходы на медицинское обслуживание, такие как квитанции, счета, выписки из медицинских учреждений. Во-вторых, важно учесть, что налоговый вычет предусмотрен только для определенных видов медицинских услуг и лекарственных средств, поэтому необходимо проверить их соответствие законодательству. В-третьих, рекомендуется обратиться за консультацией к специалисту по налогам, который поможет правильно оформить все необходимые документы и сделать налоговую декларацию с учетом вычетов за лечение.